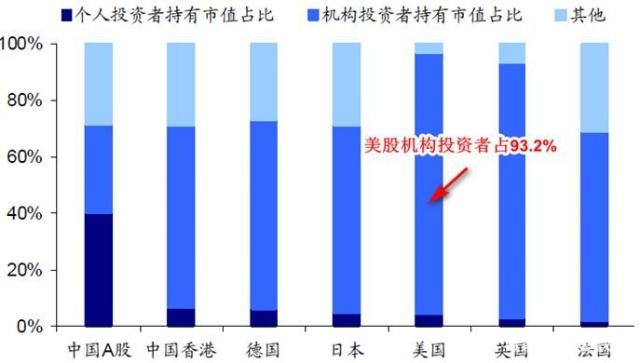

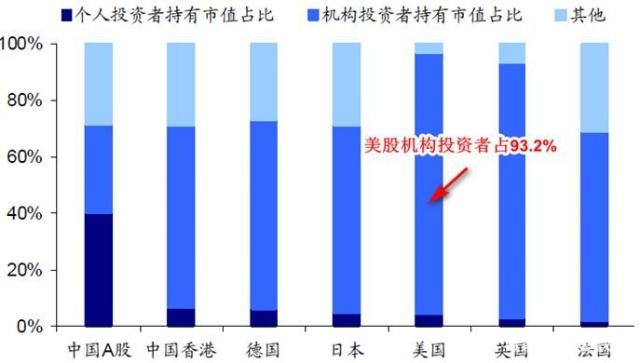

20世纪40、50年代,美股超过90%的部分为散户持有。 如今,世道变了。 海通证券研报显示,2018年年中,美国机构投资者持有市值占比高达 93.2%,个人投资者持有市值占比不到6%。 由90%降

20世纪40、50年代,美股超过90%的部分为散户持有。

如今,世道变了。

海通证券研报显示,2018年年中,美国机构投资者持有市值占比高达 93.2%,个人投资者持有市值占比不到6%。

由90%降至6%。

这中间发生了什么?

美国散户是如何被“消灭”的?

今天就来看看。

散户比例一度高达90%

1792年,美国股市诞生。

早期美股是少数玩家的“游戏”。

一战结束后,1920年代美国经济高速发展,企业盈利激增,带动股市繁荣。

1927年至1929年,道琼斯工业指数翻倍。

在赚钱效应驱使下,大批手握闲钱的民众跑步入市,甚至不惜借高利贷炒股。

当时,散户持有流通股的市值达到90%以上,史称“咆哮的20年代”。

直至1929年10月24日,美股突然崩盘,加上随之而来的30年代大萧条,才中断了这场狂欢。

之后又碰上二战, 股市低迷,散户们失去了炒股的兴趣。

二战结束,美国经济再度繁荣,美国民众对股票的热情又被点燃。

战后十年,道琼斯工业指数涨了2倍多,吸引大量散户入场,散户持股比例超过90%,并一直持续到1955年。

尽管之后散户持股比例有所下降,但直到70年代中期,仍然保持在70%以上。

养老金入市,开启“去散户化”进程

70年代中期,是美股投资者结构变更的分水岭。

之后,美股散户的路越走越窄,机构越来越强。

发生了什么?养老金等机构投资者入市了。

美国投资者结构变化 1945-2014年:

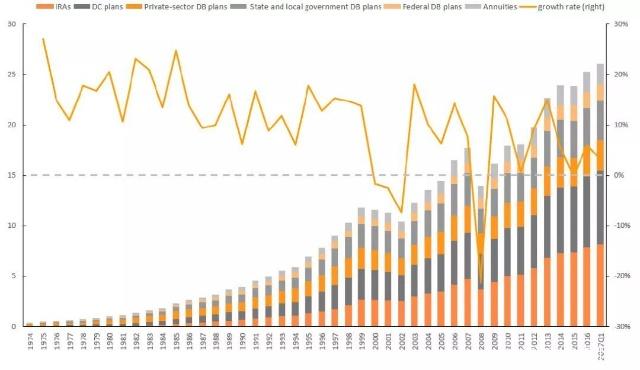

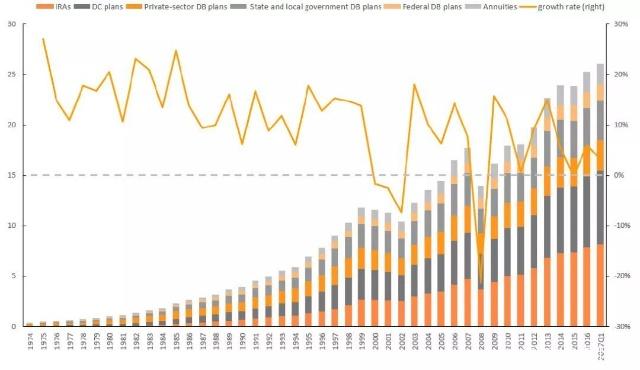

下图是1974年之后,美国养老金规模示意图。可以看出1974年之后,养老金规模大幅增长。

简单介绍一下。

美国养老金体系由社会保障、企业养老金计划、个人养老金(IRAs)三大支柱组成。

海通证券研报显示,截止 2017 年底,美国养老金资产总规模为28.2万亿美元,是美国2017年GDP总量的1.45倍。

其中,企业养老金计划中的DC 型计划(收益不确定、雇主员工共同缴费,包括401K计划)、个人养老金(IRAs),在养老金总资产中占比60%,约17万亿美元,是美国养老金的主流。

申万宏源研报显示,2017年,DC型计划中,2万亿美元的资产投在了股票型基金上;个人养老金(IRAs)中,54%的资产投在了股市或者股票基金上。

为何养老金入市后 .散户不愿直接炒股了?

养老金等机构投资者的大量入市,扩大了机构投资者比重,降低了换手率,增强了市场稳定性,与市场形成正向循环。

1、通过养老金计划,可间接参与股市,还能延迟纳税,省心省力。

2、养老金、共同基金等机构投资者入市后,为股市提供了稳定器。投资的确定性增强,波动性降低。

海通证券研报显示,从历史上来,美股在机构投资者壮大后,1980年至今的股市振幅比1980年前下降约6个百分点。

道琼斯工业指数年振幅:

从换手率来看,2017年全部美股的换手率为116%,其中权益类公募基金的换手率为26%,远低于A股的428%和297%。

3、养老金、共同基金具有团队、专业优势,且资金量大,个体很难与其抗衡,单兵作战容易沦为待宰羔羊。

4 、注册制的推行、退市股票多,个股踩雷机会高,打压了散户炒股热情。

仅2013年至2017年5年里,美股就有1438只股票退市,远高于A股的27只。

5、近年来,交易机制变复杂,高频交易、量化对冲等工具的使用,使得机构投资者在技术支持、信息获取、专业性等方面占据天然优势。散户更不愿意直接下场炒股了。