11月22日,捷信集团宣布,决定不再推进Home Credit NV(简称“HCNV”)在香港联合交易所的全球上市进程。

此前的7月15日,捷信集团已经向港交所递交了招股书,随后通过了港交所的上市聆讯。

对此,捷信金融回应:由于一系列不可预见的挑战影响了全球宏观经济环境,捷信集团决定不再推进HCNV的上市进程。公司资本充足,目前不需要通过上市来保持在各地市场的业务增长。

捷信集团:消费金融老大喜忧参半

捷信集团作为一家消费金融企业,其实是一家外资企业,总部位于捷克。在中国市场,捷信最早以家电分期切入市场,随后在手机分期领域展开竞争,并在过去几年广泛布局了三四线城市。目前在中国,捷信共拥有5.8万名员工。

2018年,捷信消费金融净利润约13.96亿元人民币,招联消费金融净利润为12.53亿元,马上消费金融净利润8.01亿元。招股书也显示,捷信集团在中国的的市场占有率达28%。从这些数据可以看出,捷信集团已经稳坐国内消费金融的第一把交椅。

然而,作为中国市场规模最大的持牌消金公司,捷信消费金融并非稳坐钓鱼台,相反还面临着诸多问题。

事实上,在同行中捷信的净利率并没有优势,而且其不良资产也在逐年上升。这两方面的原因或许跟捷信在中国的主要资金来源不无关系。在国内的资金来源捷信主要依靠银行及其他金融机构,以信托安排、双边贷款及银团贷款方式提供境内贷款。这一方式,就注定其资金成本相较于其他的消金公司会更高。

此外,捷信的线下包袱也略显沉甸,偏“驻店式”、重资产的线下贷款模式。于捷信而言,获客之外带来的成本不可忽视,随着市场的扩张,其成本也将进一步抬升。对于此次IPO的意图,据业内人士分析指出,捷信想要获得更低成本的资金或是一大原因。

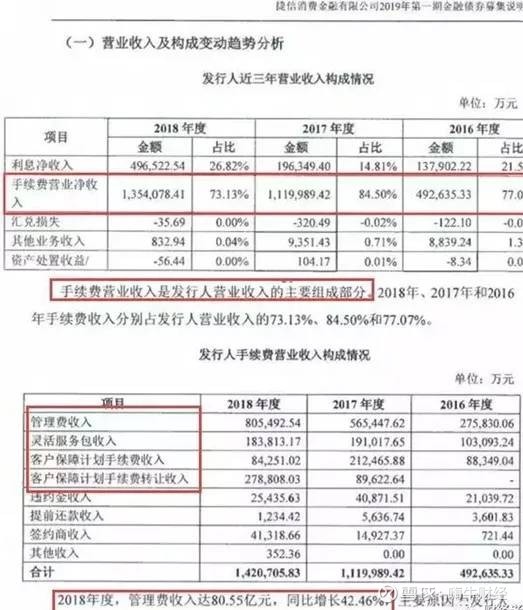

捷信消金最新的2019年第一期金融债券募集说明书显示

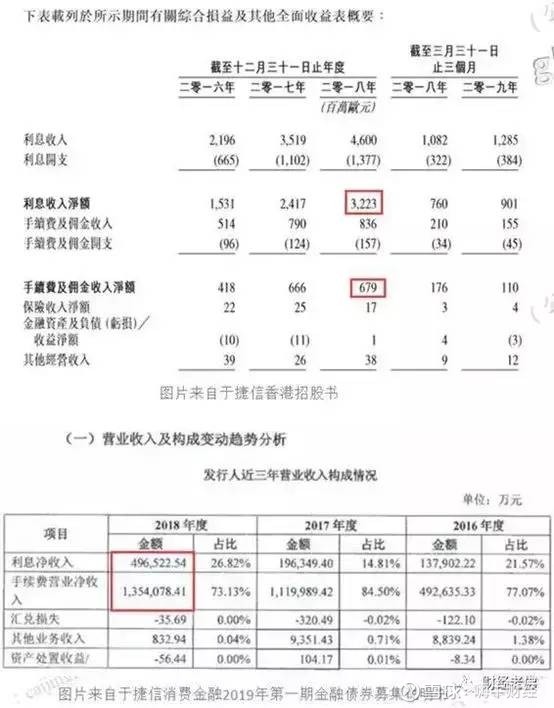

而捷信赴港IPO的招股书显示

同样

不难发现

作为一家金融公司,捷信在聚投诉上面的投诉量达到了10401起。

捷信金融:市场不良率日渐攀升 金融环境恶化

随着监管日益严格,金融宽松环境不再,捷信金融的不良率日渐攀升,侵蚀着本就不多的盈利。有专家分析认为,这或许才是捷信金融选择不在港股上市的重要原因。

据捷信招股书数据显示,2016年至2018年,捷信的整体不良贷款率分别为6.1%、6.9%和8.4%。截至3月31日,不良资产比率为7.8%。中国境内的不良贷款率近几年来不断上升。2016年至2018年分别为4.3%、7.2%、9.7%。捷信称,2016年至2018年现金贷款及销售点贷款的不良率大幅上升,主要是由于在中国的业务所致。

此外,捷信的净利率在同行中也没有明显的优势。根据招股书,2018年捷信的净利率仅为7.5%,而马上、招联、中银、兴业的净利率则分别达到了9.7%、18%、11.1%和20.9%。高于同行的不良资产以及不容乐观的净利率,捷信今后的发展或许还要为这些问题皱眉。

而冲击港股市场的捷信,需要面对各家银行的压力,拓展信用卡场景的竞争,同时要兼顾同行的追赶,金融科技的“围堵”以及互联网巨头们的贴身威胁,其处境可谓是“前狼后虎”。权衡之下,这或许才是捷信金融最终放弃港股上市的原因。